Ngân hàng thúc đẩy tài chính toàn diện

Trái lại, khi bị hạn chế tiếp cận dịch vụ ngân hàng chính thức, các cá nhân và doanh nghiệp nhỏ buộc phải dựa vào khoản tiết kiệm hoặc thu nhập ít ỏi của mình, thậm chí phải sử dụng dịch vụ tài chính không chính thức đầy rủi ro để đầu tư. Điều này có thể góp phần gia tăng sự bất bình đẳng thu nhập liên tục và làm tăng trưởng kinh tế chậm hơn.

Tăng cường mức độ sử dụng dịch vụ ngân hàng là điểm mới nhất được thêm vào chương trình hòa nhập xã hội để thúc đẩy sự tiếp cận giữa tất cả các bộ phận của xã hội với một loạt các dịch vụ tài chính - ngân hàng với chi phí hợp lý. Đây là một yếu tố then chốt cho cuộc chiến chống nghèo đói và giúp đạt được mục tiêu phát triển kinh tế tổng thể đang thúc đẩy các quốc gia tập trung ngày càng nhiều hơn vào các chính sách và sáng kiến về vấn đề này. Đã có một số đề án có mục tiêu sát với mục tiêu của tăng cường mức độ sử dụng dịch vụ ngân hàng đã và đang được triển khai tại Việt Nam như Đề án xây dựng và phát triển hệ thống tài chính vi mô tại Việt Nam đến năm 2020, Đề án thanh toán không dùng tiền mặt giai đoạn 2016-2020, Đề án phát triển hệ thống quỹ tín dụng nhân dân đến năm 2020, Đề án nâng cao khả năng tiếp cận dịch vụ ngân hàng cho nền kinh tế…

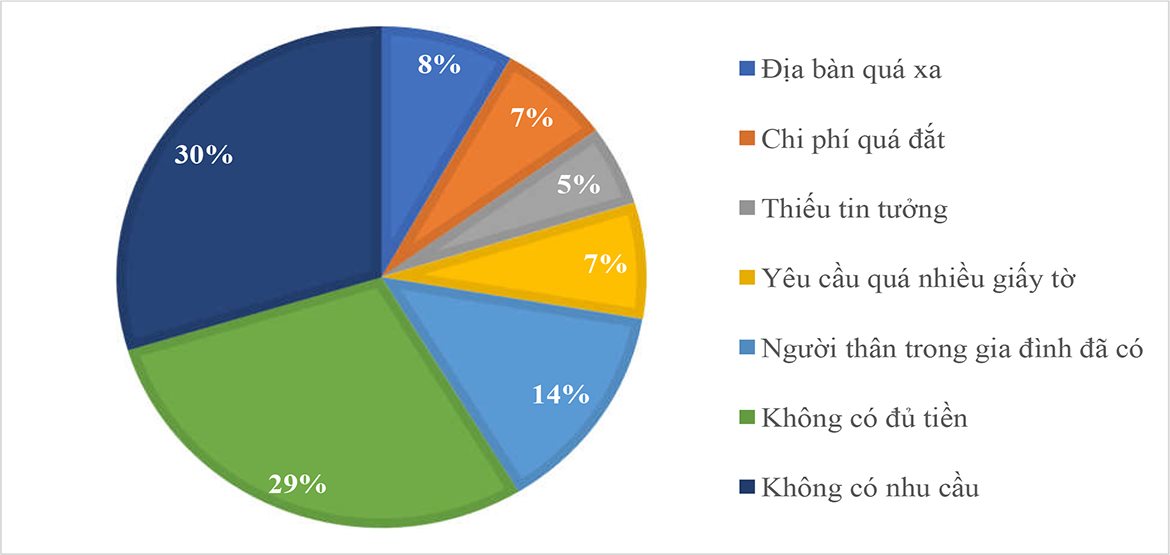

Các lý do cá nhân không mở tài khoản tại tổ chức tài chính.

Tài chính toàn diện có thể được hiểu là việc các dịch vụ tài chính chính thức (tài khoản ngân hàng, tiết kiệm và tín dụng) được cung cấp tới mọi thành viên trong xã hội, đặc biệt là đối với nhóm người dễ bị tổn thương, theo cách thức thuận tiện, chi phí hợp lý và phù hợp với nhu cầu. Ở Việt Nam hiện nay, theo số liệu của Ngân hàng Nhà nước (NHNN), gần một nửa dân số đang sở hữu tài khoản ngân hàng. Đây là một tín hiệu tích cực cho thấy các biện pháp thúc đẩy tài chính toàn diện của hệ thống tài chính đã phát huy tác dụng. Tuy nhiên, con số trên cũng đồng nghĩa khoảng 50% người dân chưa tiếp cận được dịch vụ tài chính chính thức và có thể vẫn phải lựa chọn sử dụng các nguồn tài chính khác nhiều rủi ro hơn. Như vậy, việc xác định đặc điểm kinh tế xã hội của các nhóm dễ bị loại trừ tài chính sẽ giúp ích cho công tác xây dựng chính sách chú trọng vào những đối tượng ưu tiên, dễ bị tổn thương này, đúng với mục tiêu của tài chính toàn diện. Với ý nghĩa thực tiễn như vậy, tác giả tập trung xem xét các nhân tố tác động đến việc tiếp cận các dịch vụ chính thức của ngân hàng (tài khoản ngân hàng, tiết kiệm, tín dụng) của các cá nhân cũng như phân tích những rào cản khiến việc sử dụng các dịch vụ tài chính trở nên khó khăn.

Trong Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030 đã được Thủ tướng Chính phủ phê duyệt cũng đưa ra chỉ tiêu phấn đấu đến cuối năm 2025 ít nhất 20 chi nhánh, phòng giao dịch của ngân hàng thương mại (NHTM)/100.000 người trưởng thành; ít nhất 50% tổng số xã có điểm cung ứng dịch vụ tài chính... Một trong những nhiệm vụ và giải pháp chủ yếu là mở rộng độ bao phủ các điểm cung ứng dịch vụ của các tổ chức tín dụng (TCTD) ở vùng nông thôn, vùng sâu, vùng xa. Theo đó khuyến khích các TCTD phát triển mạng lưới chi nhánh và phòng giao dịch ở vùng nông thôn, vùng sâu, vùng xa cũng như tiếp tục sắp xếp, phát triển hợp lí mạng lưới ATM và POS trên toàn quốc đảm bảo hiệu quả, đáp ứng tốt hơn nhu cầu thị trường...

Gần đây, nhiều ngân hàng liên tục được NHNN cấp phép mở thêm chi nhánh, phòng giao dịch. Như Techcombank được chấp thuận thành lập thêm 4 chi nhánh tại khu vực Hà Nội; Bac A Bank được mở thêm 5 chi nhánh tại Bắc Ninh, Nam Định, TP. Hồ Chí Minh, Hà Nội và 4 phòng giao dịch tại các tỉnh Ninh Bình, Bình Dương, Bà Rịa - Vũng Tàu, Khánh Hoà. VietBank được mở thêm 5 chi nhánh tại Quảng Ninh, Quảng Nam, Kiên Giang, Đồng Tháp, Bình Định; SeABank mở mới 5 chi nhánh và 4 phòng giao dịch, nâng mạng lưới hoạt động lên 176 điểm trên toàn quốc. Trước đó đầu tháng 2, VietCapital Bank mở thêm 5 chi nhánh và 12 phòng giao dịch...

Mặc dù, ngân hàng số đang là xu hướng trong tương lai, nhưng việc nhiều ngân hàng không ngừng mở rộng độ phủ của mình tại các địa phương cho thấy việc tiếp cận khách hàng một cách trực tiếp vẫn được ngân hàng chú trọng. Việc các ngân hàng vẫn tiếp tục có kế hoạch mở rộng thêm độ phủ sóng của mình xuất phát từ tâm lí và thói quen của đa số người dân. Thực tế, rất nhiều ATM hiện nay được đặt trong các phòng giao dịch của ngân hàng, người dân hoàn toàn có thể thao tác một số tính năng giao dịch phổ biến và đơn giản như rút/chuyển tiền liên ngân hàng nhưng theo thói quen, họ vẫn tiến tới quầy giao dịch trực tiếp.

Trên thực tế, dù đã có những bước phát triển rất khả quan về tình hình thanh toán không dùng tiền mặt ở Việt Nam những năm gần đây, nhưng vẫn phải thừa nhận rằng Việt Nam vẫn là một nền kinh tế có giao dịch tiền mặt rất lớn. Thêm vào đó, thu nhập bình quân đầu người của Việt Nam cũng còn chưa thật sự cao, hiện gần 2.800 USD/người trong khi ngưỡng thu nhập bình quân của các quốc gia có thu nhập trung bình cao năm 2019 là 3.996 USD/người. Với mức thu nhập chưa cao, người dân không có nhiều lựa chọn nên sẽ rút tiền mặt ra chi tiêu, đó là thói quen và khiến các ngân hàng vẫn cần đầu tư mở thêm chi nhánh, phòng giao dịch.

Bên cạnh đó, “ở những nơi có tỉ lệ người dân sử dụng internet và điện thoại thông minh để xử lí giao dịch thấp, sự hiện diện của các phòng giao dịch/chi nhánh vẫn được nhiều ngân hàng chú trọng. Cùng với đó là nâng cao chất lượng dịch vụ, tư vấn và hỗ trợ thủ tục cho khách hàng. Trong giai đoạn trước khi có thể chuyển dịch sang kênh số, thì ngân hàng sẽ tiếp tục gia tăng mở rộng độ phủ sóng của mình, để tiếp cận gần hơn với khách hàng.

Nhiều nghiên cứu chỉ ra rằng, ngân hàng luôn đóng vai trò quan trọng trong việc thúc đẩy tài chính toàn diện tại các quốc gia. Với lợi thế mạng lưới, sản phẩm dịch vụ đa dạng, ngân hàng có vai trò chủ yếu trong việc cung cấp các sản phẩm tài chính đến cho các đối tượng dân cư trong nền kinh tế. Những quốc gia có mức độ tài chính toàn diện thấp là do khách hàng không có lợi thế trong việc tiếp cận với các dịch vụ tài chính và kênh phân phối của ngân hàng. Một trong những đặc trưng quan trọng của tài chính toàn diện chính là độ bao phủ của các dịch vụ tài chính chính thức tới những đối tượng đặc biệt như người nghèo, phụ nữ, người dân vùng sâu, vùng xa.

Thực tế ở Việt Nam hiện nay, sự có mặt của các NHTM sẽ tạo ra tính cạnh tranh hơn về tính đa dạng của dịch vụ tài chính, có thể đem lại tiện ích cao hơn cho người dân, nhất là ở những khu vực vùng sâu, vùng xa, từ đó thúc đẩy kinh tế ở những khu vực này phát triển. Ở Việt Nam, mở rộng mạng lưới kinh doanh của các ngân hàng được xem là một trong những “chìa khóa” để phổ cập các dịch vụ tài chính tới mọi đối tượng dân cư. Khi hiện nay, khoảng 80% nguồn vốn phục vụ đầu tư cho nền kinh tế bắt nguồn từ khu vực các TCTD, chủ lực là hệ thống ngân hàng. Nhưng mức độ bao phủ của các TCTD ở vùng sâu, vùng xa, vùng kinh tế khó khăn vẫn còn khiêm tốn. Do đó, phát triển mạng lưới điểm giao dịch tiếp cận nhiều hơn nữa tới người dân là nhu cầu cấp thiết và thực tế cũng cho thấy có giải pháp đã giải quyết được phần nào bài toán về khoảng cách tiếp cận dịch vụ ngân hàng.

Tuy vậy, với điều kiện tỉ lệ dân số sử dụng dịch vụ ngân hàng, điện thoại/internet trong giao dịch và thanh toán vẫn còn khiêm tốn, mạng lưới vẫn chủ yếu tập trung ở một số thành phố lớn thì Chính phủ cần thực hiện đồng bộ nhiều giải pháp, nhất là các chương trình, đề án tăng cường tài chính toàn diện thông qua hệ thống TCTD, đem nguồn lực tài chính tới những khu vực khó khăn, xa xôi để từng bước phát triển kinh tế theo hướng bền vững./.

Tạp chí điện tử Hoà Nhập, cơ quan ngôn luận của Hiệp hội Doanh nghiệp của Thương binh và NKT Việt Nam, liên tục cập nhật thông tin liên quan về lĩnh vực kinh doanh của Thương binh và Người khuyết tật như: Đầu tư, kinh doanh, thương mại, dịch vụ, bất động sản, sức khỏe. Ngoài ra, Tạp chí cũng xin giới thiệu tới độc giả những bài viết về chính sách cho người có công, tấm gương thương binh, người khuyết tật vượt khó, doanh nhân thương binh, người khuyết tật tiêu biểu, doanh nghiệp của thương binh và người khuyết tật. Kính mời độc giả đón đọc. Mọi ý kiến đóng góp và chia sẻ xin liên hệ qua email tapchihoanhap@gmail.com.